外資已成最主動的增持者,回報改善匯率趨穩外資增持料沒完

時間:2017-08-04 10:42 來源:中國證券報 瀏覽量:

截至7月末,境外機構在該公司登記和托管的債券面值總額達8414.68億元,再創歷史新高;7月份,境外機構債券托管量共增加377.86億元,為今年3月以來連續第五個月上升,且增量創出過去五個月新高。

外資已成最主動的增持者

數據顯示,境外機構已成為當前境內債券市場上增持最“主動”的投資者之一。

中債登月報顯示,截至2017年7月末,在該公司登記和托管的債券面值總額達474396.34億元,較6月末增加9996.76億元,較2016年末增加37128.21億元。主要投資者中,商業銀行仍是最主要的債券增持機構,當月商業銀行債券托管量增加8765.94億元,遠高于上個月的4828.71億元。

然而,作為政府類債券尤其是地方政府債券最主要的投資者,在5月以來地方債供給持續放量的背景下,很難說商業銀行持債量的上升是主動增持的結果。

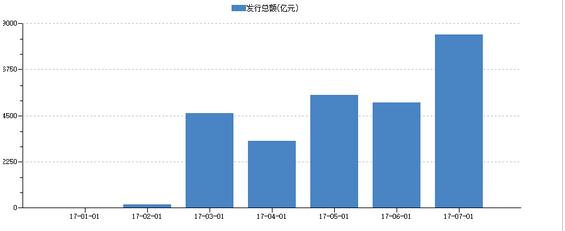

今年以來各月地方政府債券發行總額

“在地方債大量占用銀行配債額度的情況下,其他機構投資者的托管量數據變化,可能更能反映出這些機構增減持債券的主動性。”有業內人士如是表示。

其他主要的機構投資者的托管量數據又有何變化?

中債登月報顯示,7月份,廣義基金債券托管量增加1697.37億元,為2月份以來連續第六個月增加,但較上個月少增2287.76億元,其中銀行理財產品托管量減少346.04億元。

作為非銀機構中僅次于廣義基金的債券投資大戶,7月保險機構的債券托管量減少1036.68億元。年初以來,保險機構一度是債市上最堅定的增持者,但自6月起,險資已連續兩月大手筆減持債券,托管量反倒比上年末還少了1672.06億元。

值得注意的是,就在基金增持力度減弱、險資反手減持的同時,境外機構卻一直在增持,且增持力度有增無減。

7月份,境外機構債券托管量增至8414.68億元,再創歷史新高,當月增加377.86億元,為今年3月以來連續第五個月增加,且增量創今年以來新高。今年以來,境外機構累計增持626.18億元。

今年前七月境外機構債券托管量變化(中債登)

把這幾類機構簡單做下對比,銀行已被地方債縛住手腳,基金充分展現了交易類機構的靈(qi)活(qiang),險資的心思可能已不在債市(心系股市?),唯有境外機構一直在買買買,成了當前債券市場最堅定的增持者。

目前上清所還未公布7月債券托管數據。該所是銀行間非金融企業信用債的主要存管機構。但上清所此前數據顯示,6月份境外機構債券托管量為388.23億元,創了2016年1月以來新高,并已連續四個月增加。

此外,央行7月底發布的數據顯示,今年二季度,境外機構和個人持有的境內人民幣金融資產總量持續增加。其中:股票資產持有規模達8680.40億元,首次超過股災前8504億元的規模;持有的債券資產規模亦刷新高位至8920.99億元。

從股票到債券,境外機構都在買買買!

回報改善匯率趨穩外資增持料沒完

近些年,人民幣國際化及境內金融市場對外開放程度不斷加深,有助于吸引外資增加對人民幣資產的配置。今年6月21日,明晟公司宣布將A股納入MSCI新興市場指數,預計分步驟納入中國A股的222只大盤股。緊接著,7月3日,內地與香港債券市場互聯互通合作(“債券通”)中“北向通”先期上線試運行,股、債市場對外開放又相繼迎來階段性重要成果。

中長期看,隨著股、債市場不斷開放,吸引外資流入的潛力不容小覷。然而,在短期內,這些機制安排要產生明顯效果,尤其是要吸引更多外資進入,人民幣資產本身具備吸引力可能是更加必要和關鍵的。

當前境內股、債市場對外資是具備相當吸引力的。

從宏觀層面來看,2016年下半年以來,中國經濟呈現穩中向好運行態勢,盡管未來可能仍然存在一定波動風險,但在全球經濟逐步形成復蘇共振的背景下,經濟增長的韌性仍足、回旋余地仍大,宏觀經濟風險較前期有所下降。

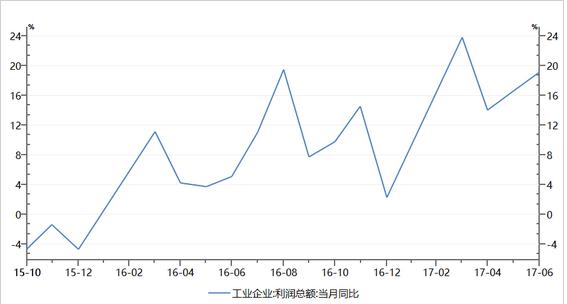

隨著宏觀形勢好轉和國內供給側結構改革的效果顯現,工業品通縮局面得到扭轉,微觀企業效益持續好轉。2016年3月以來,統計局公布的工業企業利潤已連續14個月保持增長,最近幾個月增速進一步加快。

規模以上工業企業利潤增速

隨著宏觀形勢和微觀效益變化,人民幣資產的回報預期逐步改善,對人民幣資產估值構成有力支撐。而從估值比較的角度來看,當前人民幣資產性價比較高。

股市方面,歷經2015年下半年的劇烈調整后,2016年以來A股市場逐步趨穩,波動風險下降,但顯著跑輸全球主要股票市場。長期“滯漲”,使得當前A股市場具備估值優勢。

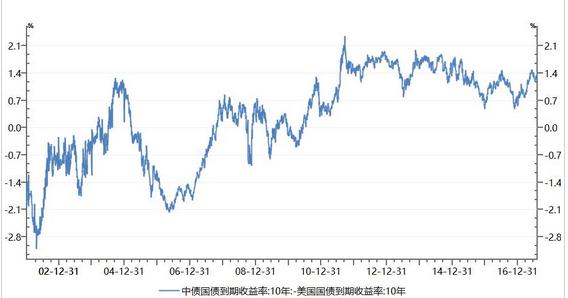

債市方面,2016年10月底以來,境內債市收益率快速上行。今年上半年,人民幣債券市場先后經歷幾次劇烈調整,收益率不僅一度高于貸款、非標等其他融資產品,在海外債市利率回落的情況下同樣呈現出一定超調特征。目前中美10年期國債利差接近140BP,遠高于47BP的歷史中位數水平。

中美十年期國債利差(中債-美債)

應看到,當前中國經濟風險在下降,而資產估值處在過去一段時間的較低水平,性價比得到修復,對外資顯現一定吸引力。人民幣匯率波動風險下降,則有望進一步打消外資增持人民幣資產的顧慮。

今年以來美元指數下跌了近9%,歐元、澳元等對美元均升值超過10%,人民幣對美元也走出三輪較大的升值行情,累計升值3%左右。往后看,美元下行空間難料,但總體可能維持弱勢,這對人民幣匯率走勢是利好,而人民幣匯率面臨的內部支撐也有增強的跡象。

美元兌人民幣匯率中間價

當前市場對人民幣貶值的擔憂已顯著下降。與其他諸多非美貨幣相比,人民幣對美元升值幅度有限,存在“補漲”空間。之前人民幣貶值風險在一定程度打擊了外資投資人民幣資產的積極性,而隨著人民幣匯率趨穩甚至小幅升值,外資增持的潛力將有望得到釋放。

免責聲明:本網站所有信息,并不代表本站贊同其觀點和對其真實性負責,投資者據此操作,風險請自擔。

免責聲明:本網站所有信息,并不代表本站贊同其觀點和對其真實性負責,投資者據此操作,風險請自擔。

-

股市直播間:創業板指跌近2% 周期股逆市反彈

早盤兩市慣性低開,滬指跌破10日線后反彈,尚未翻紅便再度下行,跌近1%,創業板指數反彈乏力,在5日線附近再度遇阻回落,跌近2%,上證50指數小幅翻綠,滬深300指數跌逾1%,至午間

11-23 11:30 同花順財經 -

直擊:盤點2017廣州車展最新汽車品牌 最權威購車

財經365訊(編輯 錢多多 )第十五屆中國(廣州)國際汽車展覽會,于2017年11月17日至26日在中國進出口商品交易會展館盛大舉辦。本屆展會將以“新科技,新生活”的主題理念,緊貼行業發展

11-23 11:14 財經365 錢多多 -

2017年11月23日周大福今日黃金價格

財經365訊(編輯 章馨), 香港珠寶連鎖店龍頭周大福(01929)財務董事鄭炳熙最新表示,已降低黃金對沖比例,于上半年已節省三分之一成本,相當于2500萬港元,預期全年可節省5000至6

11-23 11:10 財經365綜合 章馨 -

變廢為寶:飛機也能吃地溝油了!會不會未來你

財經365訊(編輯 孟洋洋) 多年前“地溝油事件”被爆出,人們對“地溝油”問題可謂深惡痛絕,但現在,“地溝油”又有了新的用途,也讓過去無用且有害的地溝油,變成有用的柴油

11-23 11:04 財經365綜合 孟洋洋 -

現金貸監管風暴兇猛,資管市場面臨洗牌出口在

財經365訊,該來了的還是來了,備受關注的大資管新規終于落地!A股多只股票出現閃崩行情,券商解釋在資管新規之下,有投資者出于去杠桿、去通道化等原因而被迫減倉。除此之外,

11-23 10:52 財經365綜合 -

創業早報:免費WiFi出賣用戶信息 美國網購額創新

財經365訊(編輯 孫遠之) 共享單車酷騎公布了最新的退押金方式:取消線下現場退款點 ; 隨著日本手機廠商在全球市場全面萎縮甚至消失,全球智能手機市場逐步形成中國、韓國和美

11-23 10:43 財經365綜合 孫遠之