解讀內地港股通基金2季報持倉信息

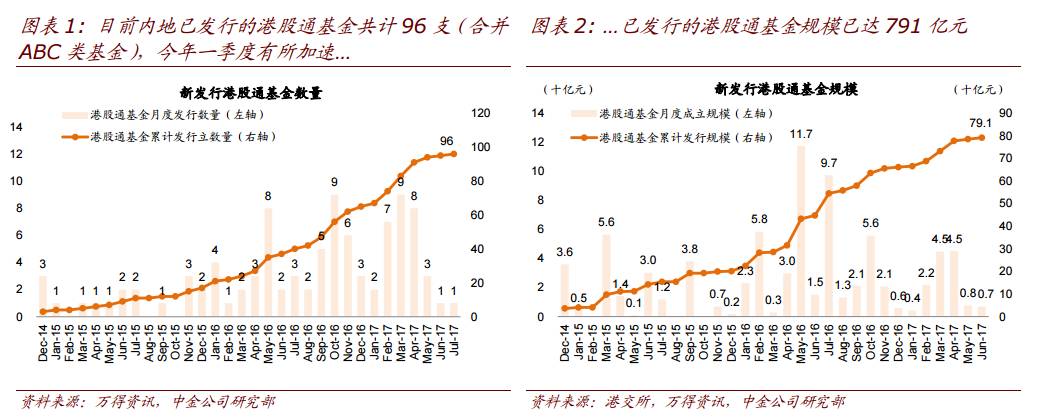

2015年3月監(jiān)管層放行內地公募基金通過互聯(lián)互通機制投資港股以來,具備資格的“港股通”基金已達96支,凈值規(guī)模達791億元。

根據基金披露的二季報,我們發(fā)現(xiàn)這些“港股通”基金持倉的以下特點:

1) 股票倉位近年持續(xù)上升:港股通基金的股票倉位(含A股和港股)由2015年1季度的33%上升到2017年1季度的78%,2季度微降至76%。與此對應,現(xiàn)金倉位由2015年1季度的50%持續(xù)下降到2017年2季度的11%。

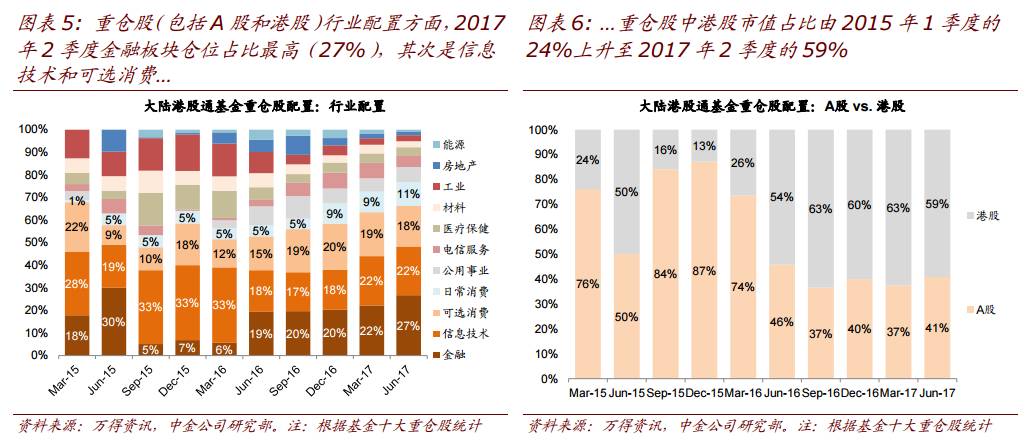

2) 港股/A股倉位比約為6:4:港股通基金披露的十大重倉股中港股市值占比由2015年1季度的僅24%上升到2017年2季度的59%。如果按照重倉股港股/A股6:4的比例,估計港股通基金全部港股倉位約為凈值的50%,總規(guī)模約400億元。2017年6月證監(jiān)會出臺新規(guī)[1]完善港股通基金監(jiān)管,規(guī)定名稱含有“港股”字樣的基金必須將80%非現(xiàn)金資產投資于港股,預計新規(guī)影響下港股通基金配置港股比例有望繼續(xù)提升。

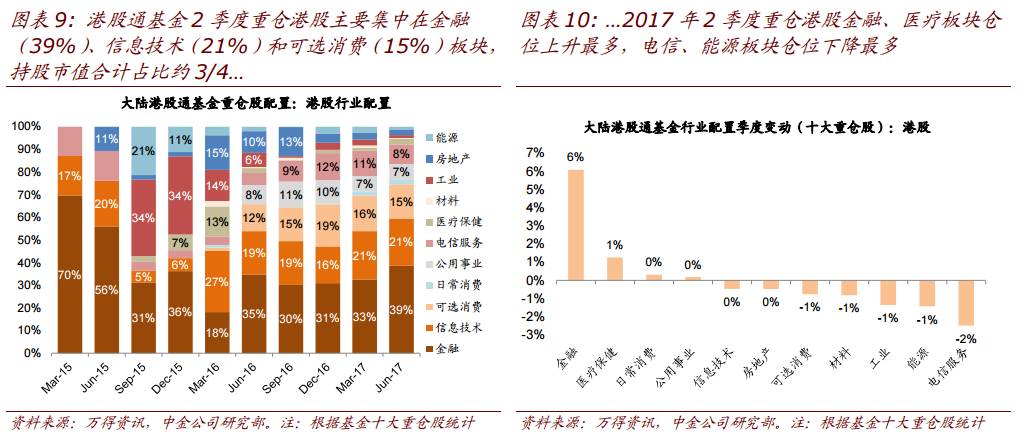

3) 港股重倉金融、互聯(lián)網板塊:港股通基金披露的十大重倉股中港股市值占比最高的板塊包括金融(39%)、信息技術(21%)和可選消費(15%),合計占到約75%,對周期類板塊配置較低。

4) 港股重倉股中,2季度保險、醫(yī)療板塊倉位上升最多,電信、能源板塊倉位下降最大。

5) A股重倉消費、科技硬件。

6) A股重倉2季度金融、公用事業(yè)倉位上升最多,醫(yī)療、可選消費倉位下降最大。

免責聲明:本網站所有信息,并不代表本站贊同其觀點和對其真實性負責,投資者據此操作,風險請自擔