歷史證明,這是一個非常有用、可靠、而且能夠說明未來股市長期回報的指標。目前這一指標接近130%,意味著未來十年的股票總回報率為負值,股息可能無法抵消資本貶值。更為不幸的是,自2000年第三季度(市場接近互聯網泡沫頂峰)以來,這個比率還沒有那么高。假如一個10年期的長線投資者在當時買入股票,那么他最終的年回報率僅有-2.84%,這意味著他名義上將損失25%的資本。

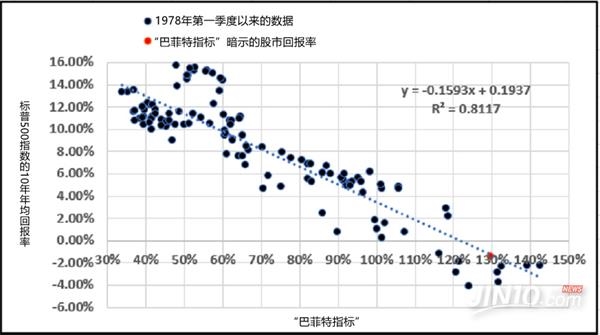

下面看一下1978年以來標普500的10年期回報率和“巴菲特指標”之間的關系。考慮到近40年的相關性,線性回歸分析表明,從現在到2027年第一季度,標普500指數的總回報率為-1.27%,總名義收益率為-12%左右。也就是說,當前“買入并長期持有”美國股票絕對是個失敗的戰(zhàn)略。如圖所示,“巴菲特指標”每增加10%,標普500指數的回報率就會下降近1.6%。

下面再來考慮一下標普500的回報率與持有黃金10年的回報率之間的相關性,這種相關性呈現負相關,但具有統(tǒng)計學意義。也就是說,在10年里,較低的股本回報率與較高的黃金回報率有強相關性。如圖所示,1978年1月以來,標普500的年回報率每下降1%,黃金的回報率就會增加1.5%。

以上推理對金價而言是個非常有趣的暗示。未來十年標普500的年回報率預期是-1.27%,而黃金的年回報率預期為20.6%,這對于任何10年期的投資產品而言都是十分誘人的回報率。此外,自1978年以來,標普500指數的年化總回報率為7.44%。換句話說,當股本回報率低于這一水平時,投資者最好持有黃金,而不是大盤股。

未來10年標普500指數的負回報率前景會為黃金的對沖功能提供強有力的理由,尋求資本保值的投資者必將黃金配置在投資組合中。Helder Mello Guimaraes認為,鑒于目前股票總值和GDP的比率以及未來的股本回報率,未來10年黃金年回報率為15%-20%的預期是合理的。