1月4日下午5:20,央行宣布全面降準1個百分點。

具體執行時間是1月15日降0.5%,1月25日再降0.5%。

仍在交易中的富時A50期指暴拉1個百分點,到北京時間1月5日凌晨4:40收盤上漲1.57%。

圖景是這樣的:

注:富時A50期指與上證50標的最接近,交易時間白天9:00-16:00,晚上17:00-次日凌晨4:40,覆蓋A股、港股和美股的交易時段。

晚上美股暴利反彈:

道指漲3.29%,納指漲4.26%

中概股當中:

阿里巴巴漲7.01%,京東漲9.43%,拼多多漲5.44%

網易漲4.01%,攜程漲5.90%,陌陌漲5.74%

原油期貨盤中最高漲幅4%,收盤漲接近2%。

央媽給全球派去了大禮包。

市場擔心,周五日間A股是否消息泄露,提前搶跑。從降準公布后12小時,全球市場的表現來看,周一開盤大概率不會靴子落地,仍有1個點左右高開的空間。

放在更長的歷史時段內看,這次降準屬于近8年以來的降準周期的延續。

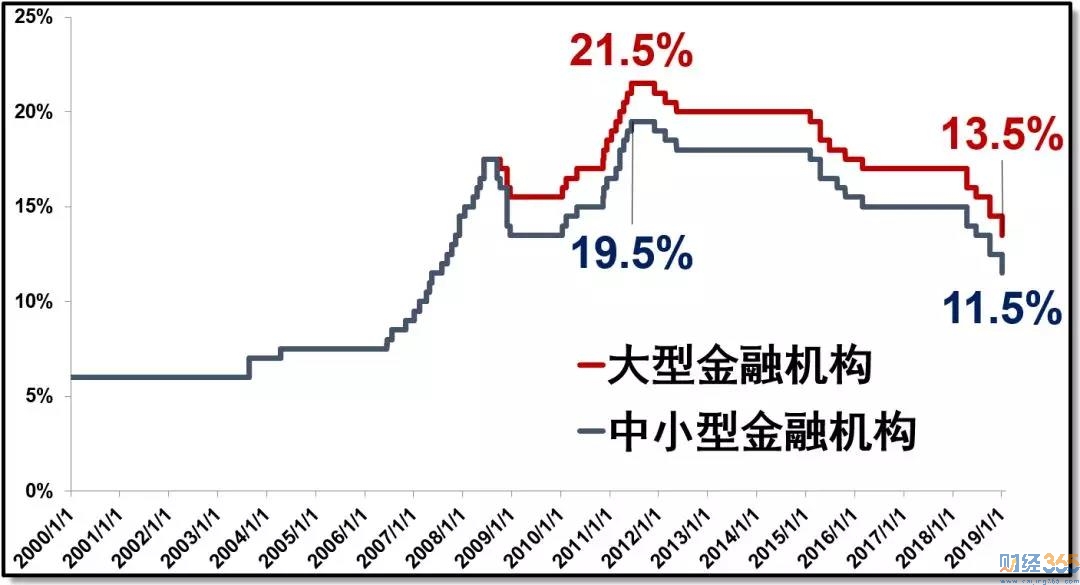

中國人民銀行存款準備金率(2000-至今)

金融機構的存款準備金率2011年年中達到史上最高 -

大型金融機構21.5%

小型金融機構19.5%

此后,央行對金融機構的存準率調節就一直處于下行通道中。

具體地講,有三波下調:

第一波2011年底到2012年的5月,共三次,

第二波2015年2月到2016年2月,共六次,

第三波2018年4月開始,延續至今共四次。

這一波基本是每季度一次。這次降準不算意料之外。

到目前為止,我國金融機構存準率已基本回到了十一年前的水平。

美國30多年前就不再拿存準率作為調節市場流動性的手段,而我國近十幾年來動用得特別頻繁,是為了對沖外儲一路升高,外匯占款所造成的流動性過剩。

簡單地說,大家看到的前些年我國外匯儲備一路升高,是央行對內投放等量的人民幣,把企業和老百姓在商業銀行的外匯存款,結匯成人民幣的結果。

所以那些年,央行印出來的人民幣都換成了美元。順差太大,美元太多,換給商業銀行的人民幣也太多,就用提高存準率的方式,再把潑出去的水收回來。

近四年,外儲一路上升的趨勢逆轉。央行的印鈔機熄火了,但通過存準率積壓在央行的堰塞湖水位可不低。于是再通過降低存準率,逐漸放回銀行體系。

說出來你可能嚇一跳,2018年一年,在去杠桿的背景下,中國的基礎貨幣投放是減少的…

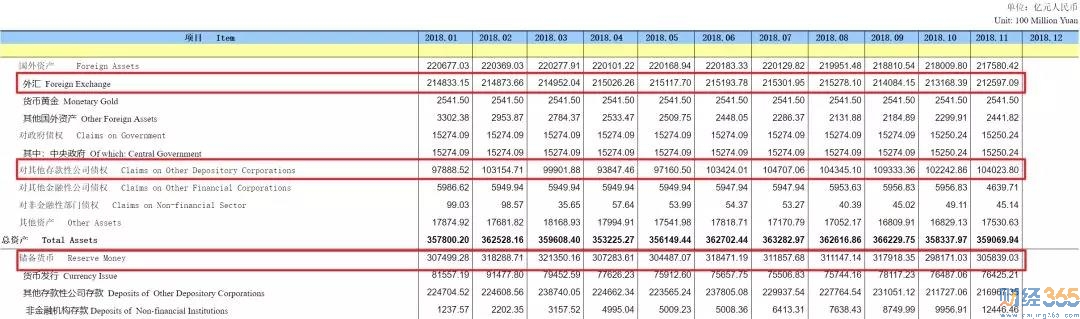

來源:央行網站,點擊看大圖

上圖是央行的資產負債表,儲備貨幣就是它發的基礎貨幣,2018年從30.75萬億,一路降到了30.58萬億(要知道2009和2010兩年它可是足足增加5.5萬億,那兩年是中國有了宏觀經濟調控的20多年歷史上貨幣最寬松的兩年,史稱“四萬億”)。

過去一年,央行的資產基本沒增加,外匯減少了2000億,對內債權也就增加了6000億。這點變動比起30萬億以上的基礎貨幣存量,幾乎可以忽略不計。

基礎貨幣負增長,各類影子銀行嚴加清理,讓2018年三次羸弱的定向降準顯得杯水車薪。

實體經濟,尤其是民營企業早就渴死了。

龍王去年底的“要寬松”言論正是出在了這一背景下。

中央經濟工作會議的最終定調是2019年貨幣政策要“松緊適度”。

既然是年頭,那就從第一個字開始執行吧!